유가 - NH투자증권

3월18일(현지시간) 미국 뉴욕상업거래소(NYMEX)에서 국제유가는 유럽 코로나19 우려 및 미-러 갈등 고조 등에 폭락.

코로나19 우려가 지속되고 있는 점이 국제유가의 하락요인으로 작용. 다수의 유럽국가들이 백신 접종 이후 혈전 발생 현상에 대한 우려 등에 아스트라제네카 백신 접종을 일시 중단한 것으로 알려진 가운데, 유럽 각국에서 코로나19 신규 확진자가 재차 증가하고 있으며, 프랑스에서는 오는 20일부터 수도권이 다시 봉쇄에 들어갈 것으로 전해짐. 다만, 유럽의약품청(EMA)은 금일 아스트라제네카 백신이 안전하고 효과적이라면서 접종의 효용이 위험보다 크다고 발표했으며, 이에 이탈리아는 오는 19일부터 아스트라제네카 백신 접종을 다시 시작할 것이라고 발표했음.

미국과 러시아 간 갈등이 고조되고 있는 점도 국제유가에 하락요인으로 작용. 언론에 따르면, 조 바이든 대통령은 인터뷰를 통해 블라디미르 푸틴 러시아 대통령을 살인자로 보느냐는 질문에 그렇다고 답한 것으로 알려짐. 이에 러시아는 크게 반발하며 워싱턴 주재 자국 대사를 소환하기도 했음. 이와 관련, 시장에서는 러시아가 증산을 통해 유가를 떨어뜨려 미국 셰일업체에 보복할 수도 있을 것으로 분석하고 있음.

美 국채가 급등하며 달러가 강세를 보인 점도 국제유가에 하락요인으로 작용. 美 10년물 국채 금리가 장 초반 1.75%를 상회하는 등 1.7% 위로 급등했음. 아울러 美 금리 급등 등으로 뉴욕 증시가 하락하는 등 위험자산에 대한 투자 심리가 전반적으로 위축된 점도 국제유가에 부정적으로 작용했음.

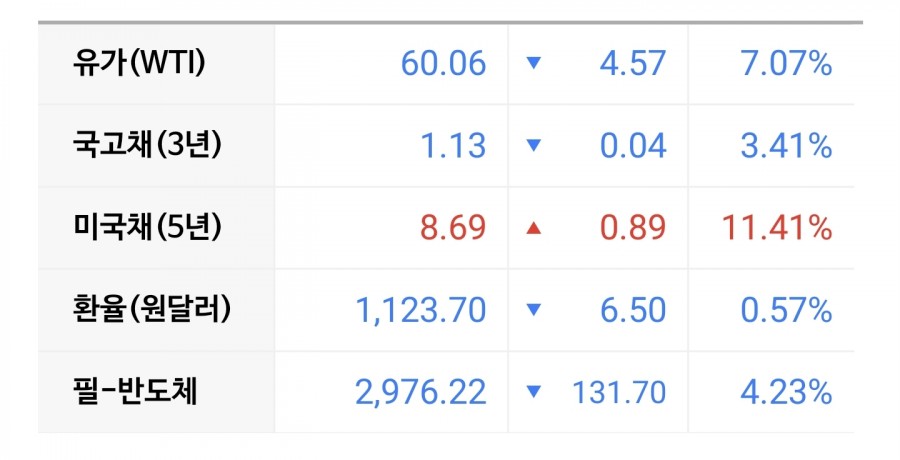

서부 텍사스산 원유(WTI) 4월 인도분 가격은 전거래일보다 4.60달러(-7.12%) 하락한 60.00달러에 거래 마감.

국내금리 - NH투자증권

3월18일 국내채권가격은 연준, 비둘기 기조 유지 등에 상승.

지난밤 뉴욕채권시장은 비둘기파적 연준 기조 재확인 속 혼조 마감한 가운데, 금일 국내채권가격은 대체로 상승 출발. 이후 상승폭을 축소하며 거래를 마감.

지난밤 美 연방준비제도(Fed)의 비둘기 기조를 유지한 점이 국내채권가격의 상승요인으로 작용. 이틀간의 연방공개시장위원회(FOMC) 회의를 마친 Fed는 기준금리를 0.00~0.25%로 유지하고 자산매입도 현재 속도를 유지하겠다고 밝힘. 이어 점도표를 통해 2023년까지 제로금리 수준을 유지할 것이라고 전망했음.

한편, 금일 시장에서는 국고채 10년물이 상반된 모습을 보이면서 30년물과 금리가 역전되는 모습을 보임.

국고채 10년물은 전거래일보다 1.6bp 상승한 2.150%를 기록. 3년물과 5년물은 전거래일보다 각각 4.4bp, 0.9bp 하락한 1.133%, 1.630%를 기록. CD(91일물)금리는 전거래일과 동일한 0.75%로 마감.

미국금리 - NH투자증권

3월18일(현지시간) 뉴욕채권시장은 인플레이션 우려 등에 하락.

인플레이션 우려가 부각된 점이 뉴욕채권가격의 하락요인으로 작용. 현지시간 17일 연준의 장기 저금리 기조를 재확인하면서 국채수익률이 다소 안정된 모습을 보였으나, 코로나19 백신 보급 및 정부 부양책에 따른 경제 회복 기대감 등에 인플레이션에 대한 우려가 해소되지 못하는 모습. 특히, Fed가 올해 성장률 및 물가 전망치를 상향하는 등 예상보다 강한 물가 상승 우려가 부각되면서 연준의 금리 조기 금리 인상에 대한 우려도 부각되는 모습을 보임.

10년만기 국채수익률은 전거래일보다 8.9bp 상승한 1.730%를 기록. 2년만기 국채수익률은 전거래일보다 3.0bp 상승한 0.159%를 기록. (美 동부시간 오후 3시기준).

환율 - NH투자증권

3월18일 서울외환시장에서 원/달러 환율은 FOMC 안도감 속 위험자산 선호심리 등에 하락.

이날 원/달러 환율은 전거래일보다 7.7원 내린 1,122.5원으로 출발. 장 초반 낙폭을 키워 1,121.3원(-8.9원)에서 저점을 형성한 뒤 낙폭을 축소해 1,123원 중반을 중심으로 등락을 보임. 오후장 낙폭을 축소해 1,125.6원(-4.6원)에서 고점을 형성한 뒤 1,124원 선을 중심으로 하락세를 이어간 끝에 1,123.7원(-6.5원)에서 거래를 마감.

FOMC 회의 결과를 통해 연준의 비둘기파적 기조를 재확인한 가운데, 위험자산 선호심리가 강해진 점이 이날 원/달러 환율의 하락요인으로 작용. 지난밤 3월 FOMC 정례회의가 종료된 가운데 연준은 기준금리를 만장일치로 현 0.00~0.25%로 동결했으며, 2023년까지 제로금리 수준을 유지할 것이란 전망을 내놓으면서 비둘기파적 기조를 재확인하는 모습. 이러한 소식 속 뉴욕증시가 상승세를 보였고 아시아 증시가 동반 상승세를 보이는 등 위험자산 선호심리가 강해지는 모습을 보임.

다만, 저가매수세가 유입되며 달러화 매수 수요가 우위를 보인 점은 원/달러 환율의 낙폭을 제한함.

원/달러 : 1,123.7원(-6.5원)

필-반도체 - NH투자증권

3월18일(현지시간) 뉴욕주식시장이 美 국채금리 급등 등에 하락 마감한 가운데, 금일 필라델피아 반도체지수는 급락 마감. 지수는 전 거래일 대비 131.70(-4.24%) 급락한 2,976.22를 기록.

세계 최대 반도체업체 중 하나인 인텔(-3.12%)이 하락했으며, AMD(-5.46%)도 하락 마감. 반도체 장비업체인 AMAT(-4.69%)가 하락했으며, 마이크론테크놀로지(-5.21%)도 하락 마감.

이 외에 크리, ON세미컨덕터, 마이크로칩테크놀로지, MKS인스트루먼트, 자일링스, 마벨테크놀로지, 엔비디아, 코보, 테라다인, 스카이웍스솔루션즈, 브로드컴, ASML, TSMC, 퀄컴, 텍사스인스트루먼트, 램리서치 등이 하락.

'소소한 머니 이야기 > 오늘의 증시 브리핑' 카테고리의 다른 글

| [2021.03.22] 원자재 (0) | 2021.03.22 |

|---|---|

| [2021.03.22] 국가별 마감시황 (0) | 2021.03.22 |

| [2021.03.19] 국가별 마감시황 (0) | 2021.03.19 |

| [2021.03.18] 원자재 (0) | 2021.03.18 |

| [2021.03.18] 국가별 마감시황 (0) | 2021.03.18 |

댓글